|

Новые модели:

Huawei Mate 30 Pro

Huawei Mate 30

iPhone 11

iPhone 11 Pro

iPhone 11 Pro Max

Samsung Galaxy Note10+

Samsung Galaxy Note10

Honor 8S

BQ 2818 ART XL+

BQ 1846 One Power

Xiaomi Mi A3

Huawei P smart Z

Huawei Y5 (2019)

Huawei P30 lite

Samsung Galaxy A80 (2019)

Новые обзоры:

Samsung Galaxy S10 Lite

Samsung A51

Panasonic TOUGHBOOK P-01K

HTC Wildfire E1 и E1 Plus

Redmi Note 8T

Vivo V17

Samsung A20s 2019

Oppo A9 2020

BQ Magic S

Philips S397

|

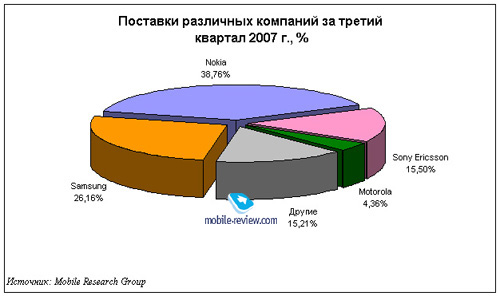

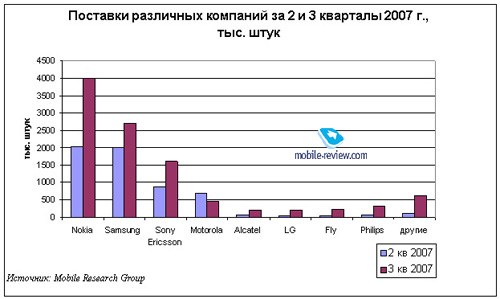

Российский рынок терминалов в III квартале 2007 годаСтатистика. Официальные продажи терминалов на российском рынке составили 10320 тысяч терминалов (Здесь и далее приводятся данные sell-in компаний производителей), в то время как во втором квартале 2007 года объем поставок был равен 5965 тысяч терминалов. Рост продаж составил 73 процента. По сравнению с третьим кварталом 2006 года продажи увеличились на 23 процента. Объем серого рынка в третьем квартале составил 3.1 процента. Термин «серый рынок» в существующих реалиях должен обозначать исключительно контрабандный товар, который поставляется, минуя все официальные каналы. Средняя цена модели в третьем квартале составила 109.45 Евро, она стабильна на протяжении четырех кварталов с тенденцией к незначительному росту. Рынок замещения по итогам квартала составил 89 процентов. Объем рынка в 2007 году оценивается MRG на уровне в 30-31 миллионов штук. Краткое описание ситуации. Российский рынок перестал следовать четким сезонным продажам, потребление телефонов не имеет пиков, в отличие от прошлых периодов. Это привело к хорошим продажам в самом начале года, но стагнации в середине, особенно летом. Большинство игроков пересмотрело свои прогнозы, они оценили максимальный объем рынка на уровне 28 миллионов аппаратов. В то же время в третьем квартале последовал всплеск как оптовых продаж, так и розничных. На фоне исчезновения и постепенного уменьшения продаж оптовых компаний на протяжении 2006 и начала 2007 года создалась парадоксальная ситуация. Для небольших, независимых розничных игроков в регионах стало проблематичным закупать оборудование. В то же время рентабельность их бизнеса выросла за счет сокращения числа крупных игроков на рынке, отсутствия ценовых войн, высоких цен на телефоны. На этом фоне компании, традиционно продававшие телефоны мелким оптом, смогли нарастить свои продажи, как минимум вдвое нарастить обороты в течение третьего квартала. Возникла новая цепочка дистрибуции, которая резко увеличила емкость рынка как в оптовом, так и в розничном канале. По мнению MRG, данное явление не носит постоянного характера, оно временное. Ожидать, что стагнация рынка сменится плавным ростом, нельзя, предпосылок для этого нет. Косвенным признаком, подтверждающим это мнение, является стабильность средней цены телефона. На протяжении 4 кварталов средняя цена телефона незначительно увеличивается. В третьем квартале можно было ожидать ее падения на фоне возросших поставок производителей второго эшелона. В частности, компании Alcatel, для которой средняя цена телефона находится на уровне 36 Евро. Но компенсация произошла за счет первой четверки игроков, в ней нарастили продажи моделей среднего и высокого ценовых диапазонов все компании, лучшая маржа была у Motorola, но ради этого производитель пожертвовал долей рынка (4.3%). Фактически компания Motorola находится в нижней точке, дальнейшее падение продаж невозможно, но компания ощущает острую нехватку продуктов. Благодаря ее переориентированию на маржу, а не на долю рынка, появилось пространство для таких игроков, как Alcatel, Philips, Sagem. Эти компании активно нарастили свои продажи в третьем квартале, для них они стали рекордными. Если для Alcatel результаты квартала обусловлены также возобновлением сотрудничества с Евросетью, то для других игроков – исключительно потребностью рынка в недорогих телефонах. Компания Nokia смогла фактически удвоить продажи и заняла безоговорочное первое место на рынке. Лучшие продажи в розничных сетях, сбалансированная линейка и удачная рыночная ситуации сделали компанию фаворитом. Это происходило на фоне умеренного роста Sony Ericsson, дистрибьюторы не видели большого потенциала, в то время как маржа на продуктах от Nokia была в среднем выше, также обеспечивался хороший оборот. Для компании возможно сохранение квартальных продаж на уровне 3-4 миллионов в течение последующих двух кварталов. В дальнейшем стоит ожидать стабилизации на уровне 3-3.2 миллиона терминалов в квартал. Компания Samsung следует выбранной стратегии и постепенно наращивает свои продажи, а также долю на рынке. Осторожное следование тенденциям рынка не позволило компании вырасти в продажах, создало дефицит на многие позиции. В четвертом квартале он может быть удовлетворен только частично, разрыв с Nokia сократится, но останется велик. Потенциально компания имеет все шансы вернуть лидерство на российском рынке, на это есть примерно 6-8 месяцев. С середины 2008 года конкуренция на рынке обострится, выход ряда принципиально новых моделей от Nokia создаст угрозу для всех производителей, включая Samsung. Компания Sony Ericsson расширяет модельный ряд, что делает телефоны не столь оптимальными в наборе функций, стоимости, как годом или двумя ранее. Инерция покупательского спроса существует, что позволяет марке расти, но компания уже начинает сталкиваться с неоднозначным восприятием новых аппаратов на рынке. В 2008 году компания по-прежнему будет занимать третье место на российском рынке, но сможет ли она нарастить свою долю в России – остается неясным. Все зависит от того, сможет ли компания сменить свою стратегию, стать более активным игроком. Компания Motorola находится в глобальном кризисе, основным показателем является отсутствие сбалансированного продуктового ряда. Рынок принял обновленный RAZR2 очень неплохо, но по популярности и воздействию на потребителей этот продукт значительно слабее оригинальной модели. До 2009 года компания будет заниматься пересмотром модельного ряда, подготовкой новых аппаратов, то есть производитель фактически не будет активно бороться за долю. Как результат, мы прогнозируем, что доля компании будет колебаться в пределах от 5 до 10 процентов в течение 2008 года. Игроки второго эшелона резко нарастили свои продажи за счет исчезновения компании BenQ Mobile и ее бюджетных решений, отказа от продажи таких телефонов со стороны Motorola, сокращением подобного предложения Nokia. Фактически 30-40% рынка остались без предложения со стороны производителей, что привело к росту потребления более дорогих моделей. Однако часть потребителей ожидала недорогих телефонов, именно они и сформировали ралли производителей второго эшелона. В отличие от перераспределения оптовых каналов, дистрибуции это явление не носит временного характера, и компании второго эшелона способны занять до 15 процентов рынка. Серый рынок был в 3 квартале минимален, его доля составила 3.1 процента. Не было недостатка в продуктах от Nokia, для Samsung серый рынок минимален, для Motorola – неинтересен. Фактически он был представлен только новинками, которые поставлялись преимущественно чемоданами. Прогноз на 4 квартал 2007 года – 2008 годПредновогодние продажи и хорошие продажи в начале года говорят о том, что объем поставок в 4 квартале не сократится. Можно ожидать, что он составит как минимум 9 миллионов терминалов, и общий объем рынка будет на уровне 31 миллиона аппаратов. В 2008 году мы прогнозируем фиксацию рынка на этом же уровне, что даст нам одинаковый объем продаж как для 2006, так и двух последующих лет. Внедрение сетей третьего поколения не станет движущей силой рынка, на это может претендовать только дотация телефонов со стороны операторов. До прихода европейских операторов на российский рынок подобная модель не будет задействована. Ожидать же появления европейских операторов ранее 2009 года в России нельзя. Вероятность этого события невелика, но существует. Основным вектором развития рынка для розничных сетей становится борьба за повышение рентабельности, но не продажи. Как результат – будет происходить оптимизация сетей, возможно сокращение точек продаж для некоторых из игроков. В стадии активного роста находятся такие компании, как Связной, Эльдорадо Мобайл. По своей стратегии развития и демонстрируемым темпам роста это фавориты рынка. Доли компаний в третьем кварталеРыночные доли производителей на российском рынке в третьем квартале 2007 года выглядели следующим образом:  Поставки производителей на российском рынке во втором и третьем квартале 2007 года выглядели следующим образом:

ФТС РФ и результаты 9 месяцев 2007 годаФедеральная Таможенная Служба РФ опубликовала пресс-релиз, в котором отчиталась за 9 месяцев 2007 года и привела данные поставок мобильных телефонов на российский рынок. Согласно этому документу, на российский рынок было поставлено 27.95 миллиона телефонов на сумму 3.58 миллиарда долларов США. Средняя стоимость телефона составила 128 долларов, она снизилась на 20 долларов по сравнению с предыдущим годом. Указывается, что в процентном соотношении марки мобильных телефонов распределились следующим образом: Nokia – 41%, Samsung – 18% LG – 14%, Motorola – 11%, Sony Ericsson – 10%. Приведенные данные вызывают большое число вопросов. В частности, компания LG в течение длительного времени является аутсайдером на рынке, не контролирует такой доли. Если в страну поставляется такое количество аппаратов этого производителя, то куда они исчезают с розничного рынка? Доля компании Motorola явным образом завышена, компания испытывает серьезные трудности и не смогла поставить означенного числа телефонов. Основной вопрос касается оценки объема рынка. По итогам года рынок составит 30.5-31.5 миллиона терминалов, но никак не 36-37 миллионов терминалов. Если принимать во внимание, что ФТС указывает поставки на уровне 28 миллионов, а в четвертом квартале традиционно наблюдается всплеск потребления, он составит от 8 до 10 миллионов штук. Данные выглядят странно и вызывают множество вопросов. Публикация данного пресс-релиза вызвала обсуждения как среди дистрибьюторов, так и среди производителей мобильных телефонов, оценки сходятся в том, что на рынке нет места для «лишних» 5 миллионов аппаратов, которые непонятно кем завезены и непонятно кому проданы. По данным MRG, за 9 месяцев в Россию было поставлено 23.1 миллиона терминалов. Расхождение с данными ФТС слишком велико. Не секрет, что таможенные данные предлагаются на рынке без всяких ограничений, по ним можно проанализировать структуру поставок, их количество, увидеть наименования моделей и их стоимость. Для проверки пресс-релиза ФТС мы приобрели подобную базу и вычленили все мобильные телефоны, попавшие в страну за 9 месяцев. Результат оказался равен 23.3 миллиона штук. Возможно, расхождение объясняется неполнотой неофициальной версии базы данных, другими причинами. Но данные ФТС не совпадают с оценками рынка не только компанией MRG, но и другими игроками рынка. О компании Mobile Research GroupОсновной вид деятельности Mobile Research Group – исследование рынка мобильных терминалов в России. Компания анализирует конкурентную ситуацию всех производителей мобильных терминалов, представленных на российском рынке, и дистрибьюторский рынок – розничные и оптовые продажи мобильных терминалов. На основании обработанных статистических данных и проведенного анализа прогнозируется ситуация на рынке мобильных терминалов на период до пяти лет. На постоянной основе компания представляет ежеквартальный анализ рынка, в котором отмечаются наиболее значимые события и анализируются их результаты. При перепечатке данных из информационного бюллетеня ссылка на Mobile Research Group как источник данных обязательна. Мы оставляем за собой право пересмотреть данные, приведенные в бюллетене, в случае появления новых обстоятельств, неизвестных нам ранее.

Эльдар Муртазин ([email protected]) Есть, что добавить?! Пишите... [email protected] |

Новости: 13.05.2021 MediaTek представила предфлагманский чипсет Dimensity 900 5G 13.05.2021 Cайты, имеющие 500 тысяч пользователей из России, должны будут открыть местные филиалы 13.05.2021 Amazon представила обновления своих умных дисплеев Echo Show 8 и Echo Show 5 13.05.2021 МТС ввел удобный тариф без абонентской платы - «МТС Нон-стоп» 13.05.2021 Zenfone 8 Flip – вариант Galaxy A80 от ASUS 13.05.2021 Поставки мониторов в этом году достигнут 150 млн 13.05.2021 Состоялся анонс модной версии «умных» часов Samsung Galaxy Watch3 TOUS 13.05.2021 Tele2 выходит на Яндекс.Маркет 13.05.2021 OPPO представила чехол для смартфона, позволяющий управлять устройствами умного дома 13.05.2021 TWS-наушники с активным шумоподавлением Xiaomi FlipBuds Pro 13.05.2021 В России до конца следующего года появится госстандарт для искусственного интеллекта 13.05.2021 ASUS Zenfone 8 – компактный флагман на Snapdragon 888 12.05.2021 Компания Genesis представила внешность своего первого универсала G70 Shooting Brake 12.05.2021 В России разработан высокоточный гироскоп для беспилотников 12.05.2021 В Россию привезли новую версию смарт-часов HUAWEI WATCH FIT, Elegant Edition 12.05.2021 Раскрыты ключевые особенности смартфона POCO M3 Pro 5G 12.05.2021 Honor 50: стали известны дизайн и другие подробности о смартфоне 12.05.2021 Чипсет Exynos 2200 от Samsung будет устанавливаться и в смартфоны, и в ноутбуки 12.05.2021 МТС начала подключать многоквартирные дома к интернету вещей 12.05.2021 iPhone 13 будет толще и получит более крупные камеры по сравнению с iPhone 12 12.05.2021 Xiaomi договорилась с властями США об исключении из чёрного списка 12.05.2021 Xiaomi выпустила обновлённую версию умного пульта Agara Cube T1 Pro 12.05.2021 Игровые ноутбуки с NVIDIA GeForce RTX 3050 Ti уже в России! 12.05.2021 Индийский завод Foxconn сократил производство в два раза 12.05.2021 Lenovo отказалась от очного участия в предстоящем в июне Mobile World Congress Подписка |

|