|

Новые модели:

Huawei Mate 30 Pro

Huawei Mate 30

iPhone 11

iPhone 11 Pro

iPhone 11 Pro Max

Samsung Galaxy Note10+

Samsung Galaxy Note10

Honor 8S

BQ 2818 ART XL+

BQ 1846 One Power

Xiaomi Mi A3

Huawei P smart Z

Huawei Y5 (2019)

Huawei P30 lite

Samsung Galaxy A80 (2019)

Новые обзоры:

Samsung Galaxy S10 Lite

Samsung A51

Panasonic TOUGHBOOK P-01K

HTC Wildfire E1 и E1 Plus

Redmi Note 8T

Vivo V17

Samsung A20s 2019

Oppo A9 2020

BQ Magic S

Philips S397

|

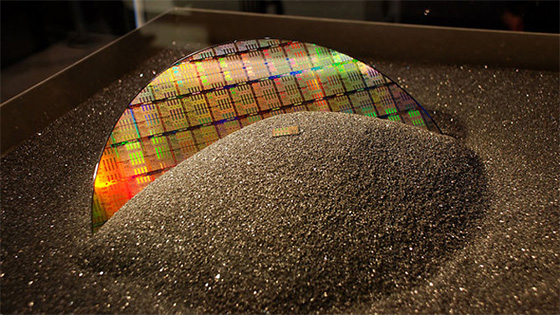

Диванная аналитика №48. Производство полупроводников – как работает этот рынокПривет. Очень часто, обсуждая те или иные устройства, пользователи ругают или хвалят компоненты, из которых они состоят. Считается, что процессоры от компании А лучше, чем от производителя Б, а матрица камеры от Х намного интереснее, чем от Y. Еще около 15 лет назад никто из производителей не рассказывал о том, какие компоненты использует, продукт продвигался как единое целое, в котором важны были все функции, а отдельные компоненты вторичны, да про них никто и не говорил. В компьютерах все было иначе, и этот подход заимствовали производители портативной электроники. Теперь среднестатистический обыватель знает больше компонентов, чем инженер два десятка лет назад. И, более того, может даже условно представить, как эти компоненты влияют на производительность или восприятие устройства. Этакие кирпичики, из которых состоит современный телефон, планшет или другое устройство. Но почти никогда люди не представляют себе, как работает бизнес по производству компонентов, как он может повлиять на производителя электроники и какие стратегии существуют в этом сегменте рынка. Давайте попытаемся восполнить этот пробел, обсудить, как работает рынок компонентов и какие подводные камни на нем есть. Интеллектуальная собственность как добавленная стоимость компонентовЛюбая мало-мальски продвинутая фабрика в Китае может выпускать телефоны, планшеты и любую электронику такого рода, тут не требуется особых умений и знаний. Совсем другое дело – выпускать компоненты для устройств, которые можно считать высокотехнологичными, с высокой долей интеллектуальной собственности. Что к ним можно отнести? Матрицы для камер, процессоры и DSP, материалы корпуса, аккумуляторы, практически все, что требует затрат на исследования и создание качественно новых продуктов. И тут мы подходим к вопросу, что было первым, курица или яйцо. Когда в России начинается разговор о рынке микроэлектроники, я всегда вспоминаю «Ангстрем» и проблему этого предприятия, которая является классическим отображением рынка компонентов, описывает замкнутый круг, из которого могут выйти немногие компании. Что случилось с «Ангстремом»? В компании решили нивелировать разрыв в качестве производства микроэлектроники с другими странами, закупили дорогие линии по производству компонентов и поставили их в Зеленограде. Но они не нашли применения, так как, помимо линий, нужно размещать на них какое-то производство, желательно массовое. Коммерческая сторона вопроса заключается в том, что производитель компонентов должен загрузить линию, чтобы она работала 24 часа в сутки, тогда срок окупаемости снизится до минимума, но все равно составит минимум 4-5 лет. Когда стоимость фабрики по производству компонентов колеблется в диапазоне от одного до десяти миллиардов долларов, вопрос окупаемости инвестиций встает очень остро. И пример «Ангстрема» показывает, что помимо владения оборудованием, необходимо также иметь то, что необходимо производить, считайте это интеллектуальной собственностью. А произведенный товар должен быть реализован, не лежать мертвым грузом на складах. Сложность бизнеса по производству компонентов заключается в том, что это самая интеллектуальная система из тех, что знает человечество. В нее входит не только качество продукта, но и различные бизнес-схемы, каждая из которых направлена на то, чтобы максимально увеличить срок жизни завода, получить максимальную прибыль, а во многих случаях только окупить затраты. Давайте посмотрим на то, как влияет интеллектуальная собственность на то, что может производиться на фабрике компонентов и какие варианты взаимодействия производителей тут существуют. Условно можно разделить интеллектуальную собственность на ту, что является обязательной частью продукта, и ту, что может использоваться с ним, а может и не использоваться. Например, любой производитель мобильных процессоров на ARM-архитектуре, а это почти все компании, кроме Intel, которая использует Intel Atom (x86), получают лицензию британской ARM на производство таких процессоров. Далее компании могут создавать кастомизированные версии своих процессоров, которые имеют те или иные преимущества по сравнению с конкурентами, но, тем не менее, они должны получить лицензию от ARM, заплатить за нее. В одной из старых презентаций ARM приводится логика лицензирования, она работает и сегодня, бизнес-модель никак не изменилась. Рассчитывается стоимость лицензии следующим образом: учитывается технологичность процессора и его поколение, какой GPU используется. Варианты лицензий могут отличаться, принято платить подушную подать, когда стоимость лицензии рассчитывается из цены (себестоимости как вариант) готового процессора, или для больших производителей считается цена пластины с процессорами, то есть это оптовая скидка при покупке всех лицензий. Производитель должен заключить договор с ARM и заплатить первоначальный взнос, который может составить от одного до десяти миллионов долларов. Это разовый платеж за доступ к технологиям ARM, инструментарию. А дальше в процессе переговоров достигается формула цены для каждого производимого чипа. Обычно это от 1 до 2% от его стоимости, которая считается как себестоимость производства плюс 30%.

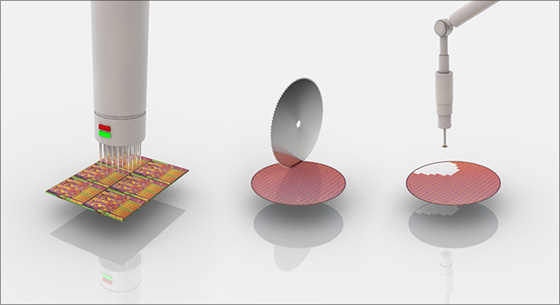

Следующий вариант лицензирования выглядит намного интереснее для крупных производителей: покупается лицензия на все виды изменений процессора, а также поддержку со стороны ARM, оплата рассчитывается не на процессор, а на одну пластину, которая используется при их производстве. Типичный размер пластины – 300 мм, на ней умещается несколько сот процессоров. Несмотря на большие лицензионные отчисления, стоимость в пересчете на процессор получается меньше, около 0.5 процента. Можно считать это оптовой скидкой для производителей. При переходе на пластины в 450 мм количество процессоров на них удваивается, а стоимость лицензии не меняется или не растет в два раза, это также дает возможность экономии. Другой путь – это уменьшать технологический процесс, то есть делать размер процессора на пластине меньше, чтобы на ней поместилось больше готовых процессоров. Это также влияет на стоимость конечного процессора. На картинке вы видите, как проверяются процессоры на подложке, а затем она разрезается. Следующий этап – это корпусирование готовых процессоров.

Условно можно выделить 15 компаний-производителей, что напрямую работают с ARM и имеют лицензию самого высокого уровня. Среди имен, что на слуху, это Qualcomm, Samsung, Apple, Marvell, NVidia и ряд других. Обратите внимание, что не все компании из перечисленных занимаются производством потребительских продуктов, некоторые выпускают процессоры для других, например, это Marvell. Позднее мы вернемся к этому вопросу, но пока давайте сосредоточимся на интеллектуальной собственности и ее влиянии на цену компонентов. Компания Sony известна тем, что производит отличные матрицы для мобильных устройств, камеры имеют хорошее разрешение и могут обеспечить приемлемое качество съемки в разных условиях. Линейка EXMOR – это одно из направлений, в которых Sony успешна, поэтому его даже выделяют в отдельную компанию. Но сами матрицы можно купить как с дополнительными драйверами для обработки снимков (под Android, фактически, это библиотеки обработки снимков, постобработки и эффектов), так и без них.

При покупке сенсора без дополнительных алгоритмов постобработки снимков вы получите только голое железо, которое не будет справляться с качеством снимков. Предполагается, что, покупая только железку, вы уже обладаете своими технологиями, которые исправят этот недостаток. Многие китайские производители выбирают тот же Sony Exmor, но не тратятся на алгоритмы обработки, экономят на них, так как стоимость в этом случае может увеличиваться на 30-60% в зависимости от объема закупок. Результат мы видим в некачественных снимках, проблемах при недостаточном освещении и тому подобном. Физически стоит та же матрица, что во флагманах Sony или других аппаратах, но результат отличается, сэкономили на компонентах. Например, во флагманах Samsung в одной и той же модели могут использоваться сенсоры от Sony (Exmor), Samsung (ISOCELL), иногда к ним добавляется OmniVision (очень редко). Это стало возможным за счет того, что алгоритмы обработки снимков (информации с матрицы) таковы, что дают схожий результат, человек не увидит отличий в фотографиях с телефонов на разных матрицах, как бы он их ни искал. Понятно, что Samsung получает от Sony минимальную стоимость на матрицы, так как покупает только железку и фактически использует Sony как контрактного производителя, не приобретая интеллектуальную собственность, которая и дает основной доход для производителей компонентов. На двух примерах я показал влияние интеллектуальной собственности на рынок компонентов. Владение технологией, читай, лицензиями – это основа этого рынка, так как именно интеллектуальное ноу-хау дает производителям основные деньги. Например, компания SanDisk позволяет использовать карты памяти microSD без каких-либо лицензионных отчислений в мобильных устройствах, если вы ограничиваете их объем 32 ГБ. За больший объем памяти вам необходимо будет заплатить, это также оплата интеллектуальной собственности. Из короткого экскурса в варианты лицензионных платежей вы понимаете, что в выигрыше те компании, что имеют сильный R&D, создают собственные технологии для компонентов и экономят на покупке чужих технологий. Я не затрагиваю вопрос кросс-лицензирования, когда идет обмен технологиями, зачастую это означает бесплатное получение компонентов или права на их производство. Наличие интеллектуальной собственности напрямую влияет на себестоимость компонентов для компании-производителя, это краеугольный камень сегодняшней индустрии полупроводников. А на следующем этапе в дело уже вступает эффект масштаба производства, о нем и поговорим. Производство компонентов – свой завод или чужая фабрикаСледующий вопрос, в котором надо разобраться, чтобы оценивать стоимость компонентов, это наличие или отсутствие собственного производства. На рынке существуют вертикально интегрированные компании, хорошим примером такого рода выступает Samsung. Что такое вертикальная интеграция? Это попытка максимально обеспечить свои изделия собственными компонентами, что делает себестоимость устройств меньше, чем у других компаний, а также позволяет добиться использования уникальных компонентов, которые отсутствуют на рынке. Синергия при таком подходе максимальна, и это дает неплохие плоды. Например, экраны SuperAMOLED почти недоступны для сторонних компаний, а Samsung массово продает только матрицы, устаревшие на три поколения, другие производители их с удовольствием покупают и ставят в средние и топовые решения. Невольно популяризуя SuperAMOLED еще больше. Но такой подход крайне дорогостоящий, так как он требует наличия постоянных продаж устройств, причем на массовом рынке. Стоимость строительства одной фабрики – от миллиарда долларов и может достигать десяти миллиардов, срок окупаемости – 4-5 лет при полной загрузке. На такие расходы могут пойти не все компании, они оправданы только при наличии гарантированного рынка сбыта и объема производства компонентов. В противном случае надо искать партнера, который будет производить компоненты для вас. И вот мы переходим к другому подходу. Отсутствие собственных фабрик на первый взгляд выгодно. Вы не платите рабочим, не содержите недвижимость, и у вас не болит голова, как загрузить фабрику заказами. Размещаете заказы ровно на те объемы компонентов, которые вам нужны, и получаете цену в зависимости от объема производства. Но стоимость компонентов в зависимости от их типа при таком производстве выше в 1.5-2.5 раза. Более того, крупные производители сталкиваются с тем, что они не могут получить в одном месте все необходимые компоненты, им приходится покупать их у нескольких поставщиков, что приводит к дополнительным тратам на контроль качества, логистику и возможные риски по неоднородности работы компонентов в конечном устройстве. Не так давно, мы обсуждали в «Бирюльках» вопрос о процессорах от Samsung и TSMC для Apple iPhone 6s, которые отличаются по производственному процессу и дают разные результаты на конкретных устройствах как по производительности, так и по времени работы.

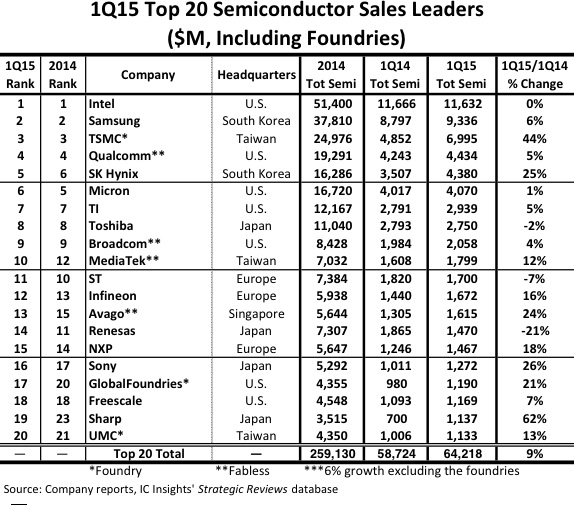

Иногда просто невозможно получить достаточное количество компонентов для своих устройств, их дефицит становится ограничением для производства и последующих продаж. Опасность столкнуться с таким дефицитом есть у каждого производителя, вне зависимости от того, имеет он свои фабрики или нет. Но отсутствие своего производства компонентов эти риски увеличивает, также как и невозможность планировать последующее увеличение производства, наращивание линий. Давайте взглянем на самые свежие данные по всем компаниям, что производят компоненты для электроники, звездочками отмечены компании, не имеющие собственного производства.

В рамках этого материала я не буду останавливаться на таком типе предприятий, как foundry, к ним можно смело отнести TSMC. Прелесть таких компаний в том, что они не только выполняют чужие заказы, но могут создавать дизайн компонентов, в том числе применяя чужие инструменты и наработки. То есть, это максимально гибкий подход к клиенту. Также огромным преимуществом этих компаний становится возможность гибко нарастить объем производства, если у заказчика возникнет такая потребность. В какой-то мере можно считать такую форму работы промежуточной между собственным производством и простым размещением заказа на производство, где параметры фабрики определяют то, что вы можете сделать. Компании, у которых нет собственного производства, но есть наработки, вынуждены обращаться к производителям компонентов. Например, так поступает Qualcomm. Это не мешает компании быть одним из лидеров на рынке мобильных процессоров, но стратегически ослабляет позиции производителя. Например, отсутствие собственной фабрики, отсутствие интеграции с производственным процессом привело к выходу неудачного чипсета Snapdragon 810, который перегревался в устройствах и снижал их производительность, негативно влиял на время работы и срок службы батареи. Как результат, тот же Samsung отказался от использования этого чипсета в своих флагманах, хотя ранее планировал это делать. Но, более того, компания Samsung выступала контрактным производителем этого решения, хорошо была знакома с изъянами, которые допустили при проектировании инженеры Qualcomm. Возможно, что знакомство с чипсетом изнутри оказало значительное влияние на то, что компания не стала его использовать в своих моделях. А переход на Exynos моментально снизил себестоимость устройств и дал дополнительный доход, при этом никак не сказавшись на восприятии флагманов. Владеть собственным производством лучше, чем не иметь его. Но риски слишком велики, поэтому тот же Apple, имея достаточные средства, не рискует входить в рынок производства компонентов. Попытка финансировать производство сапфировых стекол обернулась полным провалом. Компания, с которой Apple заключила соглашение, просто не смогла выполнить обязательств. Тут есть еще один важный момент – на балансе компании заводы лежат практически мертвым грузом, они стоят дорого, есть амортизация производства, а срок окупаемости велик. В теории, некоторые компоненты могут иметь срок жизни в 5-6 лет, на практике в большинстве случаев это 2-3 года. То есть, производства приходится модернизировать и улучшать. Зачастую это означает простую штуку: существующую линию демонтируют и продают на сторону, а вместо нее ставят абсолютно новую. Срок окупаемости в очередной раз сдвигается вверх. Поверьте, что производство компонентов – это бег с препятствиями по пересеченной местности, где все не так просто и безоблачно. Тут недостаточно денег, нужно иметь деньги и продукт, который будет востребован в огромных количествах, иначе вы просто не окупите его производство. Многие слышали о законе Мура, который гласит, что количество транзисторов на кристалле микросхемы удваивается каждые 24 месяца. Это наблюдение, которое сделал Гордон Мур, и до недавнего времени оно вполне соответствовало действительности. Но мало кто знает, что существует второй закон Мура, или, как его еще называют, закон Рока (по имени Артура Рока), в котором утверждается, что стоимость фабрики по производству полупроводников удваивается каждые четыре года. Этот закон часто критикуют, так как кризис 90-х поставил его под сомнение, но если посмотреть на тенденцию, то она вполне соответствует закону Рока. В какой-то момент производители достигнут потолка в том, как они могут развивать производства, так как инвестиции станут неподъемными. Возможно, что это произойдет в ближайшие десятилетия. Стратегия продвижения компонентов от SamsungНа примере Samsung мы можем рассмотреть, чего может добиться вертикально интегрированная компания, когда в ней есть сильный отдел разработок, собственные производственные мощности для компонентов, а также конечные устройства, где эти компоненты применяются. В данный момент компания Samsung уже стала мировым лидером по производству оперативной памяти, экранов для мобильных устройств, аккумуляторов и претендует на сходную роль в модулях камер, процессорах, а также материалах для смартфонов, например, собирается вытеснять Corning Glass (в этой компании есть доля Samsung) с помощью аналогичного продукта под маркой Turtle. С тем же защитным стеклом интереснейшая история. Простая замена Corning Glass на собственное стекло сделает Samsung лидером этого рынка в мире. Вот так легко и непринужденно компания снизит свои затраты на отдельный компонент и создаст новое направление внутри компании. При этом маркетинг будет продвигать такое решение как наиболее продвинутое. Аналогичным образом компания поступила с дисплеями, раскрутив марку SuperAMOLED. Вне зависимости от того, насколько будут популярны собственные смартфоны и планшеты Samsung на мировом рынке, компания сделала в 2015 году важное изменение в собственной стратегии, причем оно произошло на уровне управления всей компании. Вместо того, чтобы бороться с китайскими производителями недорогих смартфонов, в Samsung решили стать частью их успеха. Задача звучит очень амбициозно, каждый качественный китайский смартфон должен на 30% состоять из компонентов Samsung. Это может быть экран, камера, батарея или что-то другое. Я не смог разыскать информацию о том, к чему относится 30%, но рискну предположить, что это оценка себестоимости устройства, его компонентов. Вряд ли в компании считали треть по числу компонентов. Эта стратегия объясняет, почему в Samsung стали так активно отдавать на сторону свои ключевые компоненты, например, AMOLED экраны. Примеров таких продуктов можно найти много. Приведу только один из них, это MicroMax, где используются матрицы трехлетней давности (в Motorola те же), но называются они AMOLED, так как приставка Super – это маркетинговый термин Samsung, и никто не может его использовать. В референс-платформе от Google для модели среднего ценового сегмента основная камера на 16 мегапикселей от Samsung (ISOCELL модуль), но надо также знать, что ее качество ограничено программно, компания не продавала свои алгоритмы обработки снимков, а отдала для этой платформы только железо. Подобных примеров в ближайшие месяцы станет все больше и больше, это направление становится основным для Samsung, и это стратегия, нацеленная на то, чтобы победить китайских производителей смартфонов, не вступая с ними в конфликт, а превращая их в своих невольных союзников. Хотите получить более качественные устройства? Покупайте наши компоненты и рекламируйте их, как вы привыкли делать до того. В конечном итоге доход от продажи компонентов перекроет все, что компания получает от собственных устройств, которые она будет финансировать из этого направления бизнеса. Ситуация уникальная, так как никто из других игроков не обладает сравнимыми возможностями для продвижения своих компонентов в таком объеме, а также продажи их третьим лицам. Короткие выводыРынок компонентов для электроники сложен не из-за сложности самих устройств, а из-за того, что тут работают разные бизнес-модели, большинство из которых не гарантирует успеха производителю полного цикла, если он не занимает заметного положения на рынке. В этом материале я пытался очертить основные проблемы, стоящие перед компаниями, то, как они их решают и как эти решения влияют на стоимость компонентов, на чем зарабатывают заводы и фабрики. Чем они отличаются и как это может влиять на конечный продукт, который вы держите в руках. Как всегда, этот материл стоит рассматривать как отправную точку для того, чтобы изучить вопрос более детально, если он вас заинтересует. Общую канву я изложил, чтобы у вас было понимание, почему продукты с одними и теми же компонентами так могут различаться, на чем зарабатывают деньги и почему голое железо не очень интересно. Надеюсь, что вам было интересно узнать, как устроен этот рынок. Ссылки по темеПоделиться: Мы в социальных сетях: |

Новости: 13.05.2021 MediaTek представила предфлагманский чипсет Dimensity 900 5G 13.05.2021 Cайты, имеющие 500 тысяч пользователей из России, должны будут открыть местные филиалы 13.05.2021 Amazon представила обновления своих умных дисплеев Echo Show 8 и Echo Show 5 13.05.2021 МТС ввел удобный тариф без абонентской платы - «МТС Нон-стоп» 13.05.2021 Zenfone 8 Flip – вариант Galaxy A80 от ASUS 13.05.2021 Поставки мониторов в этом году достигнут 150 млн 13.05.2021 Состоялся анонс модной версии «умных» часов Samsung Galaxy Watch3 TOUS 13.05.2021 Tele2 выходит на Яндекс.Маркет 13.05.2021 OPPO представила чехол для смартфона, позволяющий управлять устройствами умного дома 13.05.2021 TWS-наушники с активным шумоподавлением Xiaomi FlipBuds Pro 13.05.2021 В России до конца следующего года появится госстандарт для искусственного интеллекта 13.05.2021 ASUS Zenfone 8 – компактный флагман на Snapdragon 888 12.05.2021 Компания Genesis представила внешность своего первого универсала G70 Shooting Brake 12.05.2021 В России разработан высокоточный гироскоп для беспилотников 12.05.2021 В Россию привезли новую версию смарт-часов HUAWEI WATCH FIT, Elegant Edition 12.05.2021 Раскрыты ключевые особенности смартфона POCO M3 Pro 5G 12.05.2021 Honor 50: стали известны дизайн и другие подробности о смартфоне 12.05.2021 Чипсет Exynos 2200 от Samsung будет устанавливаться и в смартфоны, и в ноутбуки 12.05.2021 МТС начала подключать многоквартирные дома к интернету вещей 12.05.2021 iPhone 13 будет толще и получит более крупные камеры по сравнению с iPhone 12 12.05.2021 Xiaomi договорилась с властями США об исключении из чёрного списка 12.05.2021 Xiaomi выпустила обновлённую версию умного пульта Agara Cube T1 Pro 12.05.2021 Игровые ноутбуки с NVIDIA GeForce RTX 3050 Ti уже в России! 12.05.2021 Индийский завод Foxconn сократил производство в два раза 12.05.2021 Lenovo отказалась от очного участия в предстоящем в июне Mobile World Congress Подписка |