|

Новые модели:

Huawei Mate 30 Pro

Huawei Mate 30

iPhone 11

iPhone 11 Pro

iPhone 11 Pro Max

Samsung Galaxy Note10+

Samsung Galaxy Note10

Honor 8S

BQ 2818 ART XL+

BQ 1846 One Power

Xiaomi Mi A3

Huawei P smart Z

Huawei Y5 (2019)

Huawei P30 lite

Samsung Galaxy A80 (2019)

Новые обзоры:

Samsung Galaxy S10 Lite

Samsung A51

Panasonic TOUGHBOOK P-01K

HTC Wildfire E1 и E1 Plus

Redmi Note 8T

Vivo V17

Samsung A20s 2019

Oppo A9 2020

BQ Magic S

Philips S397

|

Банковский выходной №5. Кредиты и кредитные картыСказать по правде, тему для этой статьи мне подкинули отзывы на banki.ru об одном банке. Периодически я встречал жалобы владельцев карт на то, что вот они платят-платят по карте, а долг не уменьшается. Начинают требовать график платежей, выяснять ставки и т.д. А в итоге оказывается, что они просто снимали с карты наличные, гасили задолженность минимальными платежами и иногда даже не успевали сделать это вовремя. В этой статье я прежде всего постараюсь объяснить различия между кредитной картой и обычным кредитом, а также расскажу о том, какие сценарии использования для каждого из них подойдут. Кредитная картаПри оформлении карты с кредитным лимитом банк прежде всего смотрит на следующие параметры: ваш средний заработок, кредитную историю, штампы в загранпаспорте и наличие машины/своего жилья. На основе этих параметров и определяется сумма одобренного кредитного лимита. Чем меньше документов, тем ниже одобренная сумма или выше процентная ставка по карте. Большинство кредитных карт имеют так называемый грейс-период – это, время в течение которого вы можете погасить задолженность без начисления процентов. Грейс-период обычно делится на две части — расчётный и платежный периоды. В течение расчётного периода вы совершаете покупки, а в течение платежного должны их оплатить.

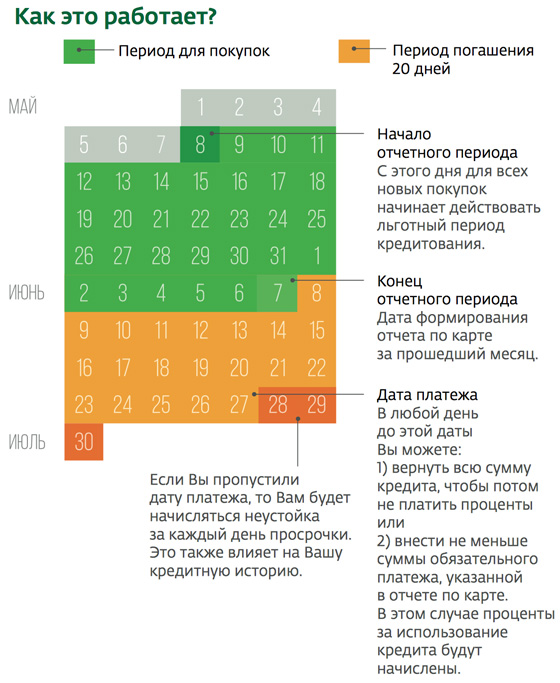

Неплохая иллюстрация по работе грейс-периода в Сбербанке Традиционно привожу в пример банк Уралсиб с их удобным расчётом грейс-периода. В этом банке за покупки, совершенные в одном месяце вы должны расплатиться в следующем. При этом, если вы в следующем месяце продолжаете тратить, то эти траты (прошлые к ним не плюсуются), нужно будет погасить через месяц. Еще раз напоминаю, это очень важно: грейс-период не распространяется на снятие наличных! Кроме того, большинство банков устанавливают для снятия наличных повышенные ставки, что делает эту операцию совершенно невыгодной. За card2card-переводы вы тоже, скорее всего, вылетите из грейса, так что не пытайтесь схитрить в этом плане, в банках тоже не дураки сидят. Для кредитных карт есть три основных выгодных сценария использования. Первый — ежедневные покупки по карте. Работает он довольно просто: вы кладете свою зарплату на накопительный счёт, а сами в этот месяц используете кредитку. Банки стимулируют пользователей переходить именно на кредитные карты более высоким, чем на дебетовых, кэшбэком. В итоге в конце месяца вы получаете определенную сумму кэшбэка за покупки и дополнительно проценты на свою зарплату по накопительному счёту.

Сценарий выглядит безусловно очень интересно, однако, как я уже говорил, условия в банках придумывают не дураки. Как правило, ваш кредитный лимит составляет 150-200% от вашей зарплаты, поэтому при использовании кредитных денег у вас появляется мнимое ощущение достатка, и вы так или иначе начинаете тратить больше. Имейте это в виду перед оформлением карты, иначе «обожжетесь» на этом в первый же расчётный период. Если же вы уверены в своей силе воли, то этот вариант вам прекрасно подойдет. Второй сценарий — хранение карты «на всякий случай». Например, в конце месяца вы видите выгодное предложение и делаете покупку по кредитке. В следующем месяце цена на вашу покупку повысилась, а вы сэкономили и закрыли карточку с зарплаты. Третий вариант — использование карты в качестве краткосрочного кредита, но для этого у вас должна быть кредитка с более-менее выгодными ставками, на данный момент это 21-24% годовых. Давайте рассмотрим какую-нибудь конкретную покупку и рассчитаем переплату по ней. Например, вы купили себе кухню за 100 000 рублей, расплатились по кредитке со ставкой 24% годовых и планируете погасить её за полгода. Как только вы вылетели из грейс-периода, на всю вашу задолженность начнут начисляться проценты за первые два месяца, они будут считаться по формуле 100 000*0.24/365*30=1 972 (копейки округляем).

Таким образом за первые два месяца вы заплатите 1 972*2=3 944 Теперь представим, что в третьем месяце вы гасите 20 000 рублей. В итоге начисленные проценты за третий месяц будут считаться по следующей формуле: (80000*0.24/365*30)=1578 Теперь посмотрим на табличку, где указаны суммы переплаты с уменьшением основного долга.

И вот за полгода вы выплачиваете свой кредит с переплатой в 5 917 рублей, и итоговая ставка получается около 12% годовых. Очень важно понимать, если вы решили использовать кредитку в качестве потребительского кредита, то не нужно гасить её минимальными платежами, сразу определитесь, какие суммы вы будете класть на карту с каждой зарплаты. Минимальный платеж покрывает только проценты по задолженности и самую малость основного долга. В общем, третий сценарий использования кредитной карты — кратковременный кредит на безналичные покупки, и он тоже имеет право на существование, ведь за первые два месяца вы почти ничего по нему не платите. Потребительский кредитА вот если вы хотите взять крупную сумму наличных на продолжительный срок (от года и выше), то имеет смысл смотреть в сторону именно потребительского кредита. Повторюсь еще раз: если вам нужны наличные, берите потребкредит, обычная кредитка будет невыгодной!

При оформлении потребительского кредита я бы рекомендовал большой проверенный банк вроде Сбербанка, ВТБ24 или Банка Москвы. У того же Тинькофф ставки на кредит наличными, мягко говоря, высокие. Еще одно важное дополнение: вам будут настоятельно впаривать якобы обязательную страховку кредита. Запомните: ни один банк не имеет права отказывать оформлять заявку на кредит из-за отказа в оформлении страховки. Просто банковские сотрудники получают свой процент за подобные надбавки, поэтому так убедительно уговаривают клиентов. Потребительский кредит, конечно, значительно удобнее при крупных покупках. Вам не нужно ничего считать – просто выплачивать указанную сумму раз в месяц. Но даже здесь нужно быть осторожным, банки любят добавлять кучу скрытых условий, поэтому имеет смысл умножить ежемесячный платеж на срок вашего кредита (количество месяцев) и сверить суммы. Кредитная карта с продолжительным грейс-периодомПожалуй, идеальный вариант для тех, кому разово необходима крупная сумма для безналичной покупки. Самое интересное, на мой взгляд, предложение здесь у Альфа-Банка, они предлагают вам карту с грейс-периодом до 100 дней, при этом это не разовое предложение, а постоянное. Для тех, кому нужен еще больший грейс, я могу порекомендовать предложение Авангарда (200 дней — первый беспроцентный период, максимальная сумма – до 50 000 рублей) и Промсвязьбанка (до 145 дней). Но помните, что в отличие от Альфа-Банка, эти предложения разовые.

Впрочем, эти предложения — та еще рулетка, имейте в виду. Вам могут запросто не одобрить подобную карту или выставить небольшой лимит (как это сделано в Авангарде). ЗаключениеДля любых кредитов и кредитных карт справедливо следующее утверждение: «тратим чужие, а отдаем свои». Некоторым людям банально жалко тратить деньги на гашение всего кредита сразу, в итоге они попадают на проценты. Другие тратят больше, чем потом могут погасить, и опять-таки получают проценты за неустойку. Оформление кредита или кредитной карты должно быть взвешенным и обдуманным решением, не стоит окунаться в омут с головой. Если вы понимаете, что вещь не особо-то и нужная или ее покупка может подождать, то лучше поднакопить недостающую сумму, а к тому времени как раз может и желание покупки исчезнуть. В этой статье я не стал рассматривать и сравнивать ставки по потребкредитам и кредитным картам, так как это очень сложная задача, в каждом случае банк одобряет разным клиентам разные суммы на разных условиях. Ссылки по темеПоделиться: Мы в социальных сетях: |

Новости: 13.05.2021 MediaTek представила предфлагманский чипсет Dimensity 900 5G 13.05.2021 Cайты, имеющие 500 тысяч пользователей из России, должны будут открыть местные филиалы 13.05.2021 Amazon представила обновления своих умных дисплеев Echo Show 8 и Echo Show 5 13.05.2021 МТС ввел удобный тариф без абонентской платы - «МТС Нон-стоп» 13.05.2021 Zenfone 8 Flip – вариант Galaxy A80 от ASUS 13.05.2021 Поставки мониторов в этом году достигнут 150 млн 13.05.2021 Состоялся анонс модной версии «умных» часов Samsung Galaxy Watch3 TOUS 13.05.2021 Tele2 выходит на Яндекс.Маркет 13.05.2021 OPPO представила чехол для смартфона, позволяющий управлять устройствами умного дома 13.05.2021 TWS-наушники с активным шумоподавлением Xiaomi FlipBuds Pro 13.05.2021 В России до конца следующего года появится госстандарт для искусственного интеллекта 13.05.2021 ASUS Zenfone 8 – компактный флагман на Snapdragon 888 12.05.2021 Компания Genesis представила внешность своего первого универсала G70 Shooting Brake 12.05.2021 В России разработан высокоточный гироскоп для беспилотников 12.05.2021 В Россию привезли новую версию смарт-часов HUAWEI WATCH FIT, Elegant Edition 12.05.2021 Раскрыты ключевые особенности смартфона POCO M3 Pro 5G 12.05.2021 Honor 50: стали известны дизайн и другие подробности о смартфоне 12.05.2021 Чипсет Exynos 2200 от Samsung будет устанавливаться и в смартфоны, и в ноутбуки 12.05.2021 МТС начала подключать многоквартирные дома к интернету вещей 12.05.2021 iPhone 13 будет толще и получит более крупные камеры по сравнению с iPhone 12 12.05.2021 Xiaomi договорилась с властями США об исключении из чёрного списка 12.05.2021 Xiaomi выпустила обновлённую версию умного пульта Agara Cube T1 Pro 12.05.2021 Игровые ноутбуки с NVIDIA GeForce RTX 3050 Ti уже в России! 12.05.2021 Индийский завод Foxconn сократил производство в два раза 12.05.2021 Lenovo отказалась от очного участия в предстоящем в июне Mobile World Congress Подписка |